2023年美国消费趋势报告

2023-07-31 来自: 泉州市申博太阳城货运代理有限公司 浏览次数:82

关键要点

1、民众储蓄减少,Z世代年轻消费人群“更敢花”

2、D牌平替当道,先享后付服务(BNPL)受热捧

3、时尚一瞥:SHEIN颇受“纽约客”青睐

截至2023年5月,美国利率增长至16年来Z高水平,基准利率在5%-5.25%。高利率刺激了美国的宏观经济变化,Z直接的当属民众生活成本上升,D一共和银行、签名银行和硅谷银行等3家银行在过去6个月中陆续倒闭(截至2023年4月)。

利率上升和通胀飙升,加上市场的不确定性,侵蚀了大多数美国人的金融稳定度和对市场的信心,从而严重影响了消费支出。

1、民众储蓄减少,Z世代年轻消费人群“更敢花”

目前的经济环境给许多家庭增加了经济负担:

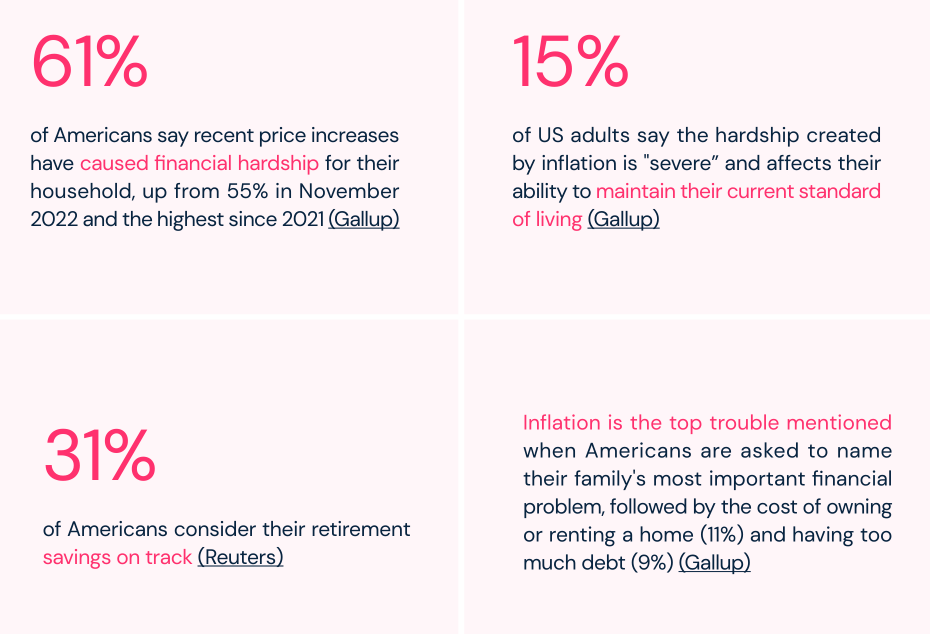

-61%的美国人表示,物价上涨给家庭造成了经济困难,这一人群比例高于2022年11月的55%,为2021年以来的Z高值;

-31%的美国人认为他们的退休储蓄正在提上日程;

-15%的美国成年人表示,通货膨胀严重影响了他们维持目前生活水平的能力。

大多数美国消费者所面临的金融安全感下降,意味着他们将削减消费支出。以下数据来自Similarweb的市场研究小组对2507名美国消费者的调研结果。

在被问及2023年的存款时:

-截至2023年1月,43%的受访者表示储蓄减少;

-14%家庭年收入超过10万美元的受访者表示储蓄减少,25%的受访者家庭年收入低于5万美元,同样也表示储蓄减少;

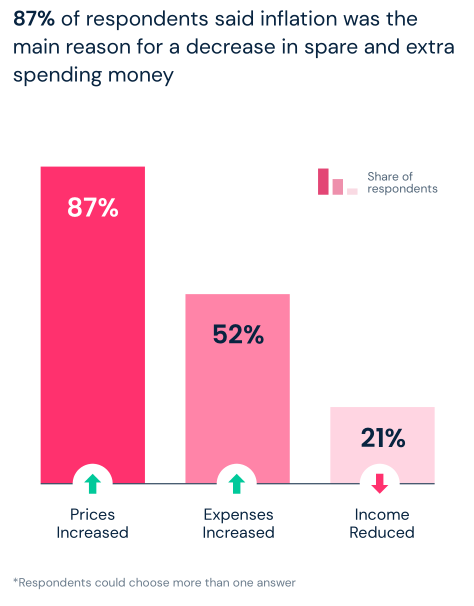

-87%的受访者表示通胀是减少额外性消费支出的主要原因。

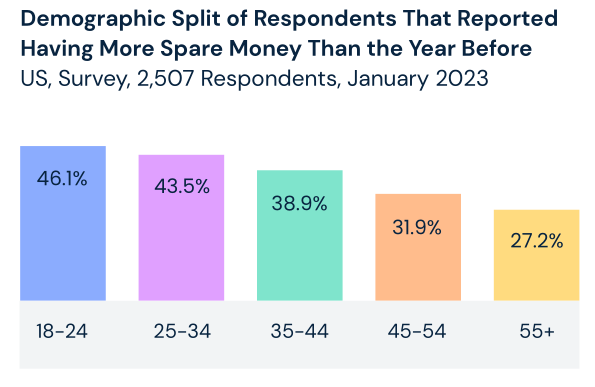

平均而言,较年轻的受访者(34岁以下)表示自己2023年有更多的闲钱。相反,年纪越大的受访者越容易受到通胀影响从而减少额外性支出。

以下为部分人群对于消费支出的心态情况:

-Z世代人群:46%的Z世代人群表示自己可支配收入比2022年“多一点”或“多很多”,73%的人群表示2023年的收入有所增加,Z世代也更有可能购买二手和环保,同时他们不关心长期储蓄;

-男性受访者面临经济压力的可能性较小,受访者中86%的单身父母为女性,她们所面临的经济压力相对较大。

-年轻一代(尤其是Z世代和35岁以下的千禧一代)的财政负担较轻,他们是拥有可支配收入的重要受众。

2、D牌平替当道,先享后付服务(BNPL)受热捧

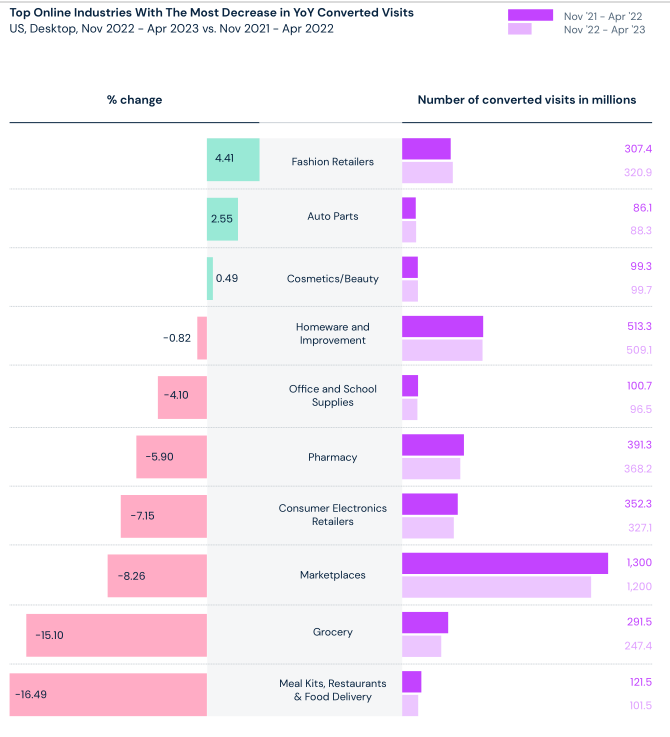

Similarweb数据显示,通过对2251个美国的电商网站数据进行汇总,该团队发现整体流量转化率同比下降了6%。

与此同时,美国时尚类、汽车零部件类和美妆类的零售商把握住了市场的关键需求,网站的转化访问量实现同比上升。

以下为部分消费者在选购产品时的心态调研结果:

-38%的受访者比2022年更倾向于实惠的生活必需品;

-49%的学生更有可能购买比2022年便宜的品牌;

-自有品牌收入在一年内增长了12亿美元,从2021年12月的39亿美元增长到2022年12月的51亿美元;

-46%的受访者更有可能推迟购买非必要产品。

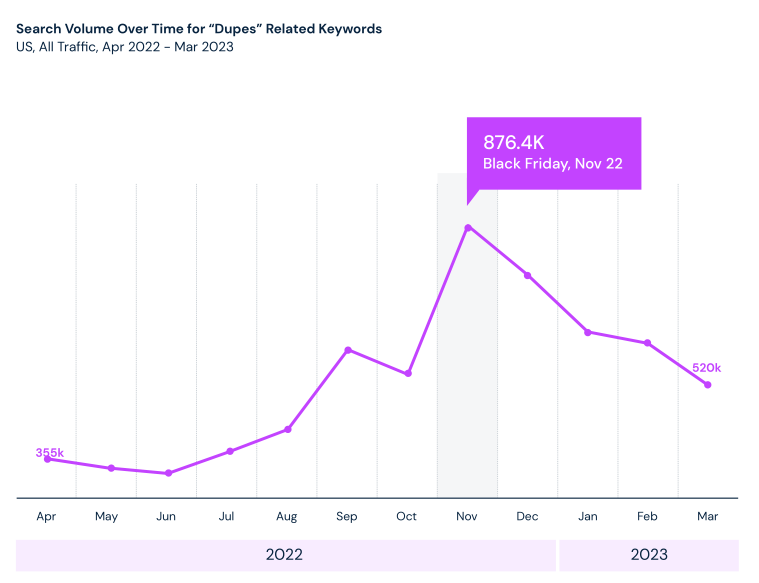

与此同时,消费者也更喜欢购买D牌化妆品的平替版本。截至2023年5月初。#dupe on tiktok这一话题标签的浏览量已经超过25亿次,美妆品类排名前100位的网站流量同比增长9%(2022年4月至2023年3月)。服装和产品类的平替产品更是广受欢迎。

2022年11月的黑色星期五前后,相关类型产品的搜索量出现了一个明显的高峰,消费者四处搜寻利用了更大的折扣。

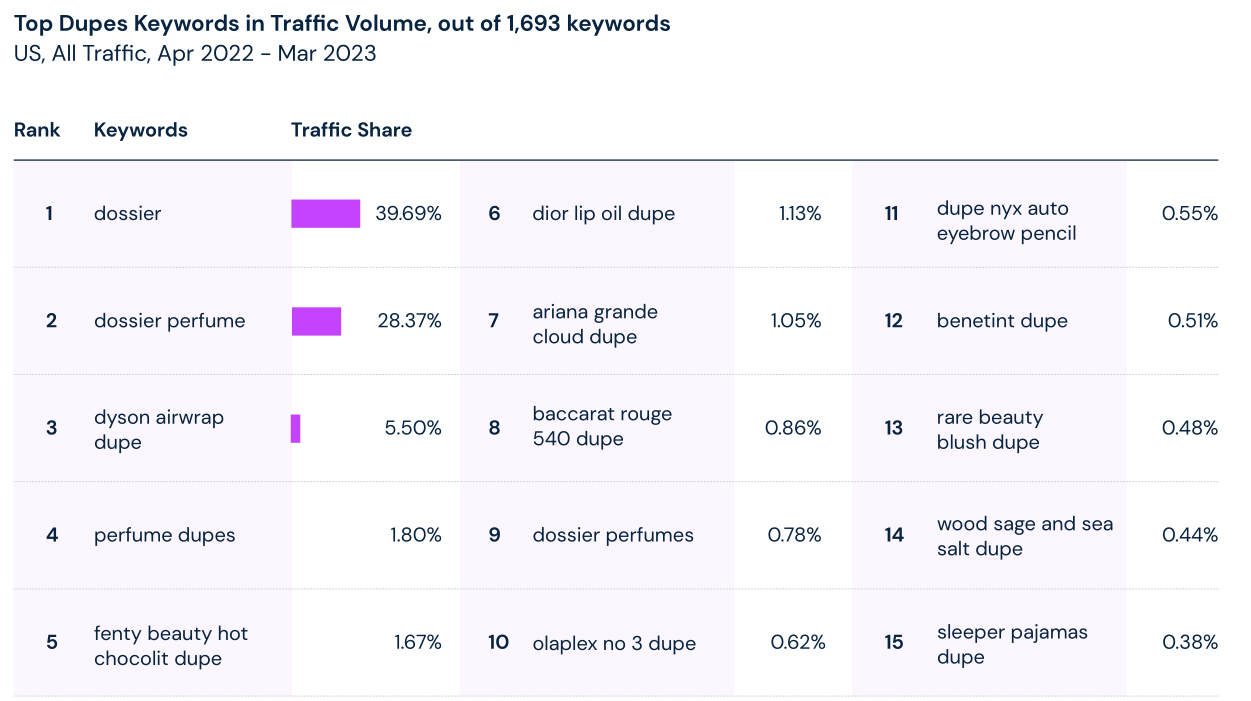

以下为部分流量情况较为可观的平替产品搜索词:

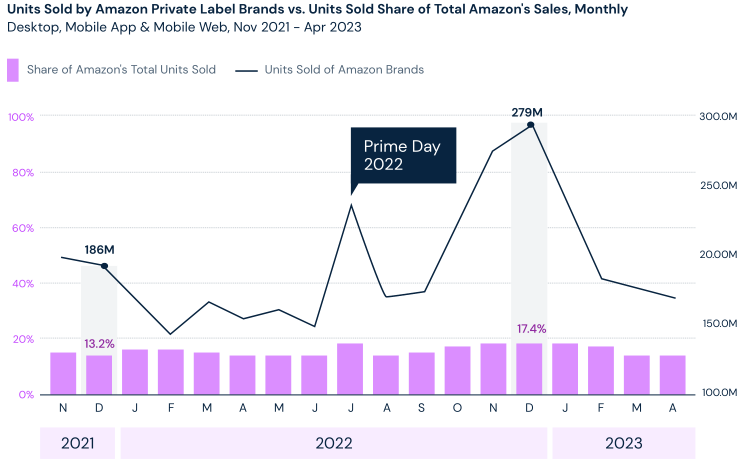

亚马逊自有品牌的销售额在2022年Prime Day前后激增,当时通货膨胀刚刚达到顶峰

2022年12月,亚马逊自有品牌在该平台销售的所有产品中占据了17.4%的份额,而在2021年12月,这一比例为13.2%。美国消费者为了准备性价比更高的圣诞礼物,产生了9300件产品销量增长,共计12亿美元的消费金额。

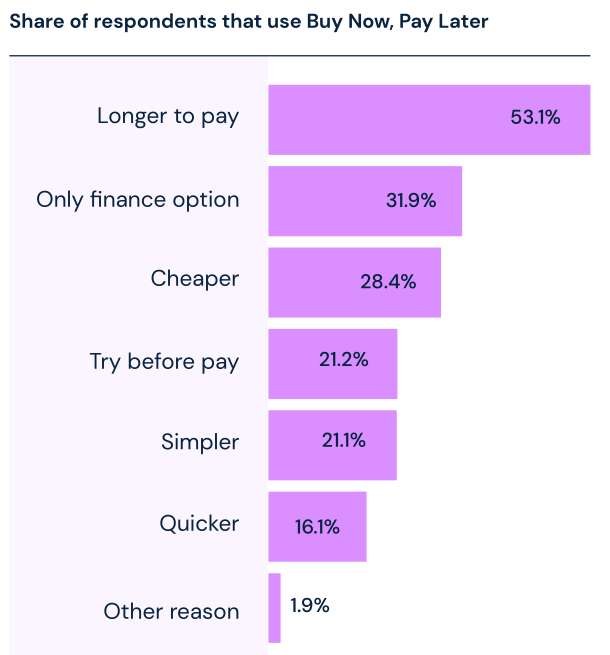

根据Similarweb的先享后付服务(BNPL)市场报告显示,2023年1月的调查数据如下:

-37%的美国人使用BNPL进行购买,其中27%的人群在过去12个月内使用过该服务;

-截至2023年1月,59%的人群经济状况比2021年更差,他们受访者选择BNPL作为他们的付款方式;

-25-34岁人群构成了使用BNPL的主要人群,该群体在2022年使用先享后付app的总人数中占比40%。

3、时尚品类一瞥:SHEIN颇受“纽约客”青睐

总体而言,美国线上时尚类消费市场的情况如下:

-线上时尚服装品类受通胀影响较小,截至2023年4月,时尚类网站的流量转化访问量同比仅小幅下降1.3%;

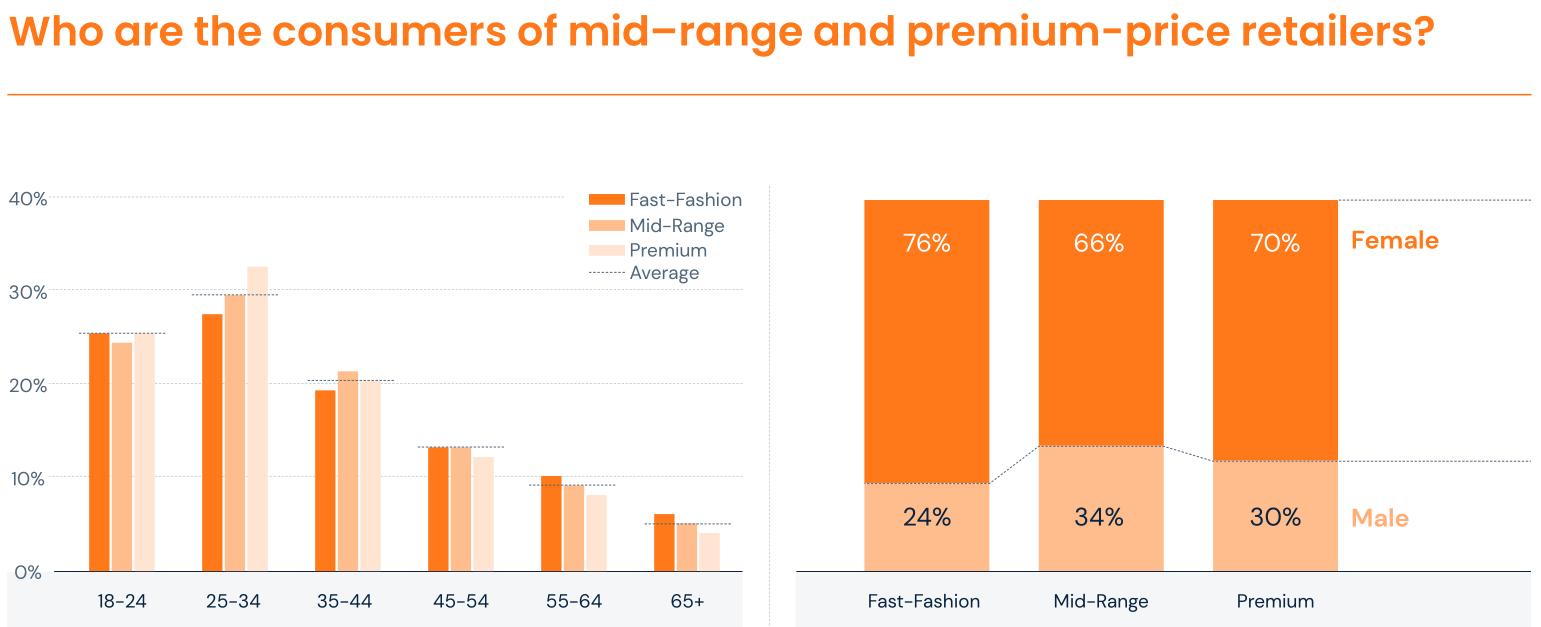

-在排名前64位的时尚类零售网站中,性价比较高的品牌的交易额整体降幅较小,有所下降,因为消费者更喜欢购买价格更高、质量更好的服装;

-提供高品质品牌的百货公司受到千禧一代(24-34岁) 的青睐;

-老一辈人群则倾向于购买价格较低的时尚品牌(J限于电商,不代表其线下消费行为习惯);

-尽管价格上涨,Z世代人群比千禧一代人群更倾向于购买超快时尚。为了迎合该群体的消费需求,零售企业们可以依次制定Q面的推广计划。

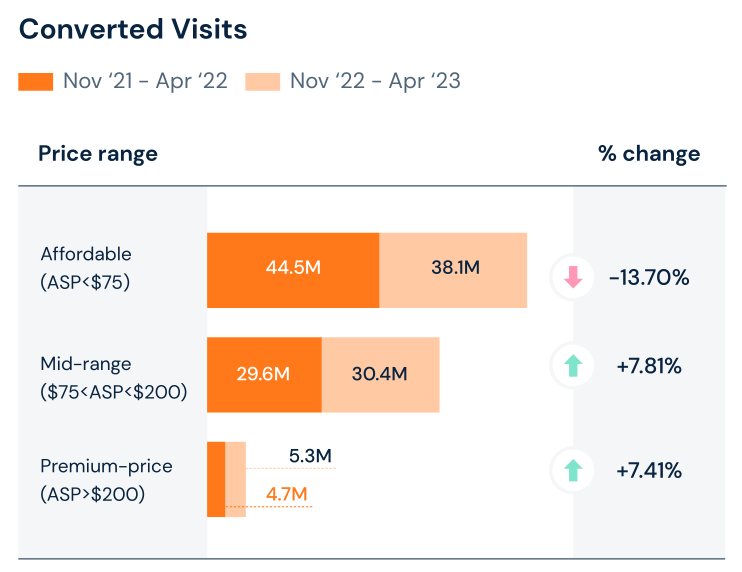

Similarweb分析了67家美国主要时尚零售商的流量转化动态,以了解其市场分布状况,结果指出,2022年11月至2023年4月,大多数流量转化来自平价时尚网站,平均显示价格 ( Average Displayed Price,ASP) 低于75美元:

-51%的转化访问量来自平价时尚零售网站(ASP<75美元);

-41%来自中端零售商网站(75美元;

-8%来自奢侈品网站(ASP>S200)。

此外,G端零售商和快时尚零售商在美国千禧一代消费者中的占比份额较高,在18-24岁消费者中的份额也相同(占比25%),而快时尚零售商则在45岁+消费者群体中占有更高的份额,甚至超过中端或G端零售商。

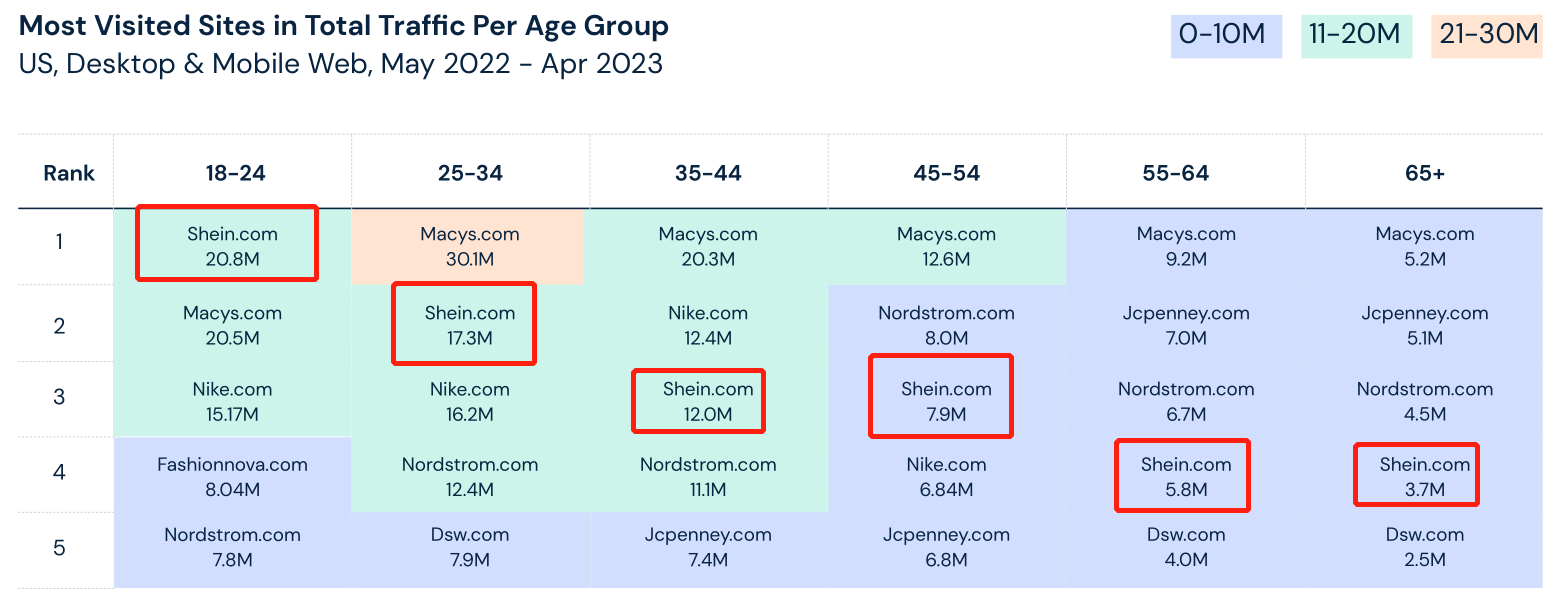

Similarweb数据显示,美国时尚类网站中,根据18-24岁年龄段人群产生的网站流量统计中,SHEIN是排名D一的零售商,在25-34岁年龄段的客流量中排名第二。

而从男性和女性的人群统计数据来看,令人意外的是,SHEIN是男性消费者中第三受欢迎的时尚类零售商,2022年5月至2023年4月,该网站的月均网站访问量为1650万次,紧随其后的是nike.com (2650万次)和macys.com (2450万次)。

调研数据显示,25-34岁年龄段的消费者使用SHEIN移动端app的比例为13%,高于18-24岁年龄段的消费者(10%)。